Rétroactivité des fusions

La date légale de la fusion est la date de la dernière AGE qui approuve le traité de fusion (une AGE doit être organisée dans chaque société participante).

Par commodité, et d'un point de vue comptable, il peut être prévu une autre date dans le traité de fusion pour évaluer les apports :

- La date du traité de fusion car on a procédé à un arrêté des comptes dans les 2 sociétés. Cette situation intermédiaire a permis de déterminer les valeurs d'échange. La période entre la date du projet de fusion et la date de fusion (dernière AGE) est appelée période intercalaire.

- La date de fin du dernier exercice (31/12/N-1) de l'absorbée. Comme les comptes sont clos, il est plus simple de déterminer les parités et la valeur de la société absorbée : il y a donc un effet rétroactif de la fusion si la fusion est avancée en début d'exercice, dans ce cas la période intercalaire commence le lendemain de la clôture de la l'absorbée (le 1er janvier N).

Intérêt fiscal : Prendre en compte le résultat de la société absorbée dans le résultat de l'absorbante, cependant, pour être admise par l'administration fiscale la date d'effet rétroactif ne doit pas être antérieure à la date d'ouverture de la société absorbante (le 1er janvier N)

Remarque : Il est également possible de choisir une date après l'AGE dans ce cas il y a un effet différé : la date de ce différé est au maximum la date de clôture de la société absorbante (31/12/N+1). Cette solution est intéressante si la valeur des 2 sociétés est susceptible d'évoluer fortement au cours de l'année ; on préfère ainsi déterminer les conditions de la fusion en fin d'exercice.

La rétroactivité a des conséquences comptables : toutes les écritures comptables passées dans la société absorbée durant la période intercalaire doivent être réintégrées dans la comptabilité de l'absorbante. Concrètement on reprend la balance des opérations de la période intercalaire uniquement. Cela implique plusieurs retraitements dans la comptabilité de l'absorbante.

Remarques :

- attention aux cas de création de

sociétés nouvelles (on ne peut remonter avant leur immatriculation) ou aux Transmissions Universelles de Patrimoine (la rétroactivité n'est pas prévue) ;

- attention aux dates limites : entre la clôture de l'exercice en

cours pour la ou les bénéficiaires ni antérieure et le dernier exercice clos de

la ou les apporteuses (article L 236-4 du Code de commerce).

Perte de valeur de l'absorbée

Il est possible que durant la période intercalaire, la société absorbée perde de la valeur : elle réalise des pertes, elle distribue son bénéfice. Une provision pour perte de rétroactivité doit donc être constituée afin de réduire le montant des apports.

Le PCG (art 751.2) préconise de constater cette provision comme une composante de la prime de fusion car la perte de rétroactivité n'a pas été constatée dans la comptabilité de l'absorbée.

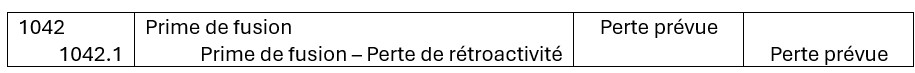

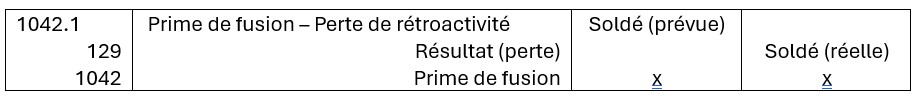

Perte de rétroactivité

Si à la fin de la période intercalaire, il y a une perte chez l'absorbée, celle-ci réduit d'autant la valeur des apports.

A la valeur réelle, on passe une

provision pour des événements significatifs non prévus. A

la valeur comptable, la valeur totale des apports du traité est en général

inférieure à la valeur globale de l'absorbée

A la date de fusion :

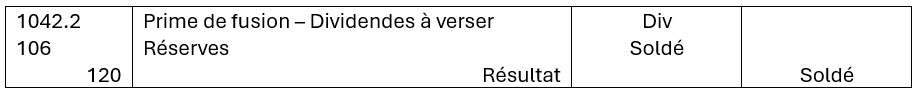

Distribution de dividendes

Répartition des bénéfices N-1 de l'absorbée et distribution de dividendes pendant la période rétroactive.

Si l'opération est réalisée après l'assemblée générale ordinaire approuvant les comptes de l'exercice de la société absorbée clos à la date d'effet comptable, les dividendes à verser doivent être inclus dans le passif pris en charge et venir minorer les apports.

A la date rétroactive de fusion :

Cela peut impacter le mali de fusion car en principe il ne comportait ni pertes ni dividendes à la date où il a été arrêté. Le mali technique doit donc en tenir compte.

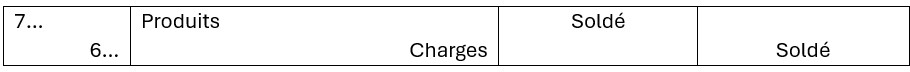

Élimination des opérations réciproques

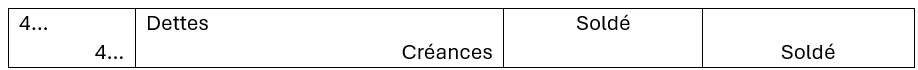

Si des opérations économiques ont été réalisées entre les 2 sociétés pendant cette période, elles doivent être annulées car elles sont considérées comme étant faites par la même personne (comme une opération interne).

Remarque : En revanche on ne retraite pas la TVA (l'effet de la TVA s'annulant puisque la TVA collectée de l'un correspondant à la TVA déductible de l'autre)

L'augmentation de capital de la société absorbée réalisée pendant la période intercalaire et souscrite par la société absorbante doit être annulée, comme toute opération réciproque. Le critère essentiel est la distinction entre les opérations qui affectent ou non le résultat.

Cession d'immobilisation

Si la société absorbée cède une immobilisation durant la période rétroactive, cette cession est considérée faite par l'absorbante : la cession doit donc être comptabilisée comme si l'absorbante avait cédé l'immobilisation et non pas comme si l'absorbée avait cédée l'immobilisation. Or les écritures ne sont pas identiques dans les 2 sociétés puisque l'immobilisation peut avoir été apportée à l'absorbante pour une valeur différente

Méthode : on compare l'écriture passée par l'absorbante à celle qui aurait dû être passée par l'absorbée et on effectue une écriture de correction.

Rappel des écritures de cession

- Dotation complémentaire jusqu'à la date de cession

- Sortie de l'immobilisation et solde des amortissements correspondants

- Enregistrement du paiement