Comptabilisation d'une fusion simple

On est en présence d'une fusion simple lorsqu'aucune des sociétés ne détient d'actions de l'autre.

La comptabilisation chez l'absorbante

Pour l'augmentation

de capital :

On crée des actions à remettre aux actionnaires de l'absorbée ;

On constate la prime de fusion car les titres créés n'ont pas une valeur nominale.

Pour l'apport du patrimoine de la société absorbée :

- Les

actifs de l'absorbée entrent dans l'actif de l'absorbante au débit ;

- Les dettes de l'absorbée sont inscrites au passif de l'absorbante au crédit

- La créance sur les actionnaires de l'absorbée est soldée : ils ont payé l'absorbante grâce aux apports

Remarque : selon la méthode retenue, les actifs et les dettes sont valorisé(e)s à la valeur comptable ou à la valeur réelle.

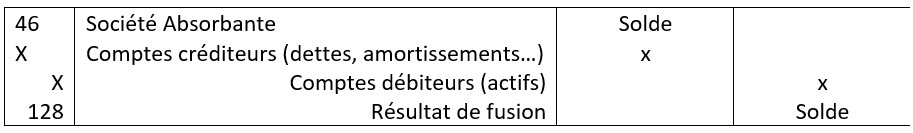

La comptabilisation chez l'absorbée

On comptabilise une dissolution car tout le patrimoine est transféré :

- Les

comptes d'actif sont soldés : crédit ;

- Les

comptes de dettes sont soldés : débit ;

- On constate une créance sur la société absorbante qui doit remettre des actions.

Si les actifs sont valorisés à la valeur réelle, on utilise un résultat de fusion pour ajuster :

On comptabilise la rémunération

des apports

car l'absorbée reçoit des titres de l'absorbante :

- Les

titres reçus sont comptabilisés en Valeurs Mobilières de Placement (VMP) actions ;

- La créance sur la société absorbante disparait.

On comptabilise les droits des associés de l'absorbée :

- Les

associés de l'absorbée ont droit à l'actif net de leur société : les

comptes de capitaux propres sont soldés ;

- La société a une dette vis-à-vis de ses associés.

On comptabilise la remise des actions de l'absorbante aux actionnaires de l'absorbée :

La comptabilisation d'une soulte

Une soulte

est une somme qui doit être payée en numéraire, lors d'une opération faite en

commun, par une personne à une autre, pour rétablir l'égalité. La soulte peut avoir 2 motifs :

- La

parité ne permet pas l'échange de toutes les actions de l'absorbée (motif technique) ;

- Le

traité de fusion détermine un échange d'actions et une soulte (choix des actionnaires).

Il faut donc comparer :

- La valeur actuelle de la société absorbée (VB)

- La valeur des actions nouvellement créées (VA) = nb d'actions nouvelles x valeur actuelle d'une action A

Si VB > VA : les actionnaires de la société absorbée

sont lésés, ce sont eux qui reçoivent la soulte.

Si VB <

VA : les actionnaires de la société absorbante qui sont lésés et qui

doivent recevoir la soulte.

Règle

impérative : pour bénéficier du régime fiscal de faveur, la soulte ne peut

pas dépasser 10% de la valeur nominale des actions créées (de la société

absorbante).

Premier cas de figure : la parité est proche d'un arrondi (ex : 2 ; 5 ; 0.5)

On compare le nombre d'actions remises aux actionnaires de l'absorbée x VA et le nombre d'actions dans le capital de l'absorbée x VB. On en déduit une soulte à verser ou à recevoir par actions à échange.

Deuxième cas de figure : la parité ne permet pas d'obtenir un nombre entier d'actions à créer.

La parité est une fraction irréductible : x/y. Un actionnaire de l'absorbée reçoit m actions de l'absorbante s'il remet n actions de l'absorbée. On va donc faire des lots de n actions de l'absorbée.

Si N est le nombre d'actions de l'absorbée à échanger, le nombre de lots sera de L = N/y (arrondi inférieur). Le nombre d'actions remises aux actionnaires de l'absorbée est donc de L x m

Puis on compare le nombre d'actions remises aux actionnaires de l'absorbée x VA et le nombre d'actions dans le capital de l'absorbée x VB. On en déduit une soulte à verser ou à recevoir par actions à échanger

Troisième cas de figure : le traité de fusion fixe le montant de la soulte ou un montant d'actions à créer.

On compare alors la valeur de l'échange pour l'un et l'autre et on égalise les gains grâce à la soulte.

L'existence d'une soulte vient se rajouter dans la comptabilisation des opérations d'augmentation de capital chez l'absorbante (elle est versée une fois les apports réalisés) ; de rémunération des apports et de remise des actions de l'absorbante chez l'absorbée :

Fiscalité

Les sociétés peuvent bénéficier du régime de faveur des fusions. En principe

la disparition d'une société s'accompagne d'une lourde fiscalité. On doit donc

appliquer à l'absorbée la fiscalité de la dissolution : les

provisions sont reprises, elles augmentent le résultat soumis à l'IS ; les

actifs sont valorisés à leur valeur réelle, si celle-ci s'avère supérieure à la

valeur comptable alors il y a une plus-value professionnelle imposable à l'IS.

Dans le but d'encourager les fusions (les concentrations

accroissent la taille des entreprises et les rendent moins vulnérables), l’État

a créé un régime de faveur qui permet des exonérations et de

sursis d'imposition lors de la disparition de l'absorbée :

- Les provisions pour dépréciation ne font pas l'objet de reprises sur provisions ; elles sont seulement intégrées dans la comptabilité de la société absorbante. On inscrit toutes les provisions pour dépréciations de titres, de stocks, de créances…

- Les plus-values sur les éléments d'actifs immobilisés non amortissables (FDC, brevet, TIAP) font l'objet d'une exonération immédiate ; mais avec un sursis d'imposition dans le cas où ils seraient cédés plus tard par l'absorbante. On ne constitue pas de provision pour impôts mais en cas de cession ultérieure on calculera une plus-value par rapport à la valeur d'origine.

- Les plus-values sur les autres éléments d'actifs (actif amortissable + stock) font l'objet d'un différé d'impôt. On constate une provision pour impôt qui sera reprise sur 5 ans pour les biens mobiliers et sur 15 ans pour les biens immobiliers. Provision pour impôts = t x plus values. (t= taux d'imposition)

- Les provisions réglementées font l'objet

également d'un différé d'impôt.

Remarque : une provision réglementée est une provision qui doit être enregistrée par la comptabilité d'une entreprise, non pas parce qu'elle provient d'un risque, mais parce qu'elle correspond à des dispositions fiscales (ex : amortissement dérogatoire). Les dotations aux provisions réglementées sont des dotations exceptionnelles qui permettent de réduire le résultat comptable, donc le niveau de l'impôt sur les sociétés. C'est un « cadeau fiscal » accordé par l'administration fiscale mais un cadeau temporaire qui doit être repris (d'où la provision pour impôt).

Parmi les provisions réglementées on trouve :

- La

provisions pour hausse de prix : si une entreprise subit une hausse des

prix de ses matières premières ou de ses marchandises de plus

de 10 %, elle peut déduire de son bénéfice une provision pour prendre

en compte ce surplus financier.

- La

provisions pour investissements : les entreprises qui ont mis en place un

système de participation aux bénéfices pour leurs salariés peuvent

constituer une provision réglementée pour investissement sur la part

supplémentaire dépassant la part légale.

On ajoute une écriture chez la société absorbante :

Évaluation

Il existe différentes méthodes pour évaluer la valeur d'échange d'une société et déterminer la parité :

- L'actif net comptable (ANC)

On se base sur les capitaux propres ; ou la différence entre Actif Net et Dettes

Valeur de l'action = ANC / nombre d'actions

- L'actif net comptable corrigé (ANCC)

Il repose sur la différence entre Actif Net et Dettes mais on prend les valeurs réelles pour les actifs et du côté des dettes on ajoute la provision pour l'impôt sur les plus-values des immobilisations amortissables, sur les stocks et sur les provisions réglementées.

Valeur de l'action = ANCC / nombre d'actions

Remarques :

- On

peut aussi partir de l'actif net et ajouter les plus-values et déduire les moins-values

- Cette

valeur est aussi appelée « valeur mathématique intrinsèque »

- Les

actifs fictifs doivent être déduits (frais d'établissement, frais

d'émission, R&D)

- Les

écarts de conversion actif doivent être ajoutés

- Des

passifs prévus peuvent être pris en compte (à déduire) : dividendes à

payer, indemnités de licenciement

- Si

l'absorbante reprend un contrat de crédit-bail : il s'agit d'un actif

supplémentaire à ajouter et qui est valorisé à hauteur de sa valeur

d'utilité – la valeur actualisée des redevances et de l'option d'achat restant à verser

Méthode : Pour une évaluation par l'ANC et l'ANCC, lorsqu'une société détient des parts dans l'autre, il faut commencer par calculer la valeur des titres de la société détenue (pour tenir compte de cette valeur dans la valorisation de l'autre société)

- La valeur de rendement

Elle repose sur le rendement par action = Dividendes / Nombre d'actions

La méthode de la valeur de rendement consiste à calculer la valeur d'une action en évaluant les dividendes futurs avec un taux d'actualisation i. Valeur de l'action = Rendement par action / i

Remarque : pour une analyse plus fine on peut prendre le rendement moyen par action sur plusieurs années.

- La valeur financière

La valeur financière dépend de l'offre et de la demande des actions de l'entreprise ; pour les sociétés cotées c'est la valeur boursière. Valeur de l'action = Valeur financière / i

Remarque : pour une analyse plus fine on peut prendre la valeur moyenne des actions sur plusieurs années.

- La méthode des praticiens

Il s'agit de faire la moyenne entre de la valeur ANCC et la valeur de rendement.

- Les méthodes composées